Bài viết trước, chúng tôi đã giới thiệu về sóng đẩy – Impulse wave, sau khi kết thúc song đẩy, tiếp đến chính là sự xuất hiện của sóng điều chỉnh – Corrective Wave. Cùng đánh giá sàn tìm hiểu chi tiết hơn về mô hình sóng điều chỉnh ở bài dưới đây.

Tổng hợp các mô hình giá trong Forex

1. Sóng điều chỉnh – Corrective Wave là gì?

Sóng điều chỉnh là một tập hợp các biến động giá tài sản tài chính gắn với lý thuyết Sóng Elliott của phân tích kỹ thuật . Lý thuyết này cho rằng biến động giá của thị trường chứng khoán cũng như Forex được chia thành hai loại sóng: sóng xung lực (sóng đẩy) và sóng điều chỉnh.

Một sóng điều chỉnh – Corrective Wave sẽ bao gồm có 3 sóng cấp dưới được đánh dấu A-B-C và chuyển động ngược hướng với xu hướng của sóng đẩy – Impulse wave.

Có 21 mô hình sóng điều chỉnh A-B-C được sắp xếp từ đơn giản đến phức tạp. Thế nhưng chủ yếu được hình thành từ 3 mẫu mô hình đơn giản dễ dàng áp dụng cho cả chu kỳ tăng và giảm đó là:

- Mô hình Zigzag

- Mô hình phẳng

- Mô hình tam giác

2. Tìm hiểu về các mô hình trong sóng điều chỉnh

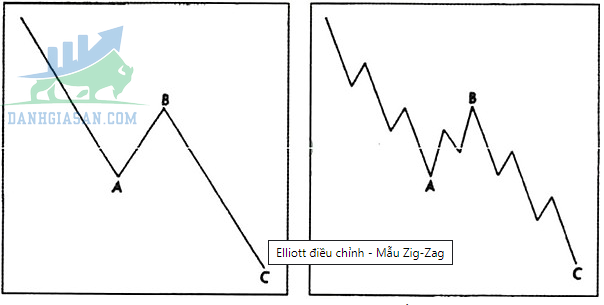

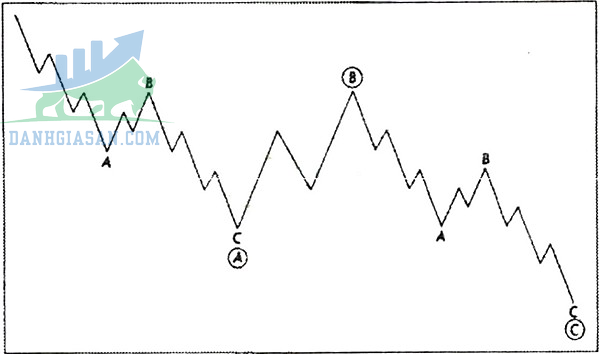

2.1. Mô hình Zigzag (Zigzag Formation)

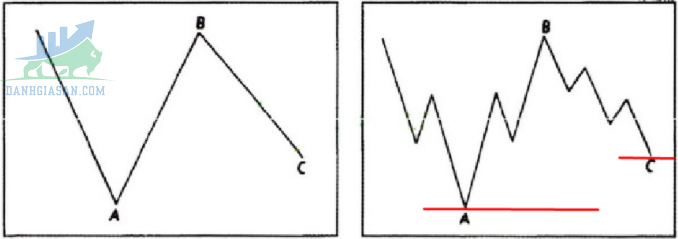

Zigzag là mô hình hiệu chỉnh 3 sóng, đi ngược với xu hướng chính và được tách thành một chuỗi 5-3-5.

Nhà đầu tư có thể nhận thấy được sóng trung B giảm xuống một khoảng ngắn trong phạm vi của đầu sóng A và sóng C, sau đó vượt lên khỏi đoạn cuối của sóng A. Thông thường sóng B ngắn hơn sóng A và C. Một biến thể khác của mẫu mô hình Zigzag là Zigzag đôi hoặc Zigzag ba. Điều này có nghĩa mẫu mô hình này có thể xuất hiện 2 hoặc 3 lần trong một con sóng điều chỉnh.

Biến thể này đôi lúc lại được nhìn thấy trong những mô hình hiệu chỉnh lớn. Chính vì vậy, những mô hình Zigzag 5-3-5 thường xen kẽ với mô hình ABC.

Đầu tư Forex và cách kiếm tiền từ Forex

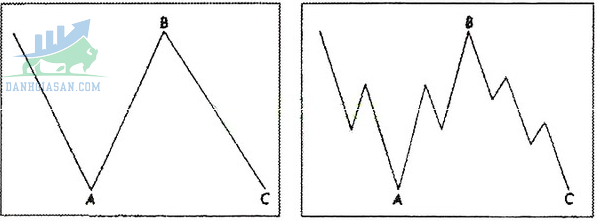

2.2. Mô hình phẳng (Flat Formation)

Mô hình phẳng là những sóng điều chỉnh đi ngang. Trong mô hình phẳng độ dài các con sóng gần như bằng nhau. Sóng B chuyển động ngược với sóng A và sóng C chuyển động ngược với sóng B. Cách để phân biệt mẫu mô hình mặt phẳng với mô hình Zigzag là Fat Formation theo mô hình 3-3-5- hoặc 3-3-7.

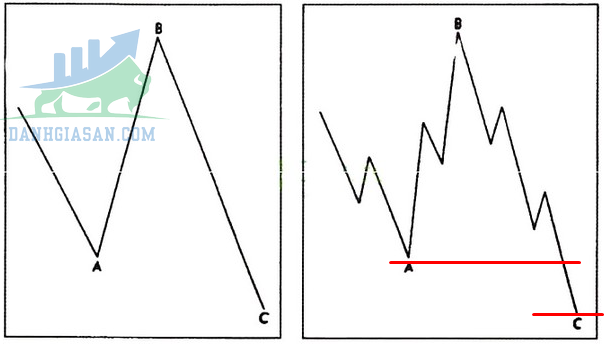

Mô hình phẳng cho thấy dấu hiệu củng cố hơn là hiệu chỉnh và biểu thị sự vững chắc của thị trường. Mô hình phẳng có 3 dạng biến thể:

- Mô hình Flat Irregular

- Mô hình Flat Running

- Mô hình Flat Elongated

Ví dụ: Trong chu kỳ giá lên và xuất hiện sóng điều chỉnh, mô hình Irregular xuất hiện với đỉnh của sóng B cao hơn sóng đỉnh A, sóng C vượt khỏi phạm vi đáy của sóng A. Trong chu kỳ giảm giá và ngược lại.

Với mô hình Flat Running thì điểm cuối của sóng C không vượt qua điểm cuối của con sóng A. Chính điều này thể hiện sức mạnh của xu hướng chính.

Mô hình Flat Elonggated thì sóng C rất dài so với sóng A, có thể dài bằng 2.618 lần sóng A. Ở dạng con sóng Flat Elonggated này thì sóng C thường theo dạng sóng chủ mở rộng sóng thứ 5.

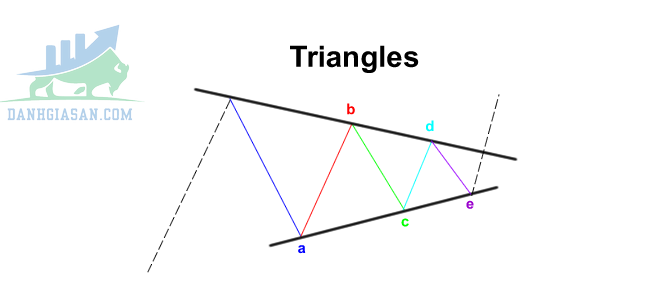

2.3. Mô hình tam giác (Triangle Formation)

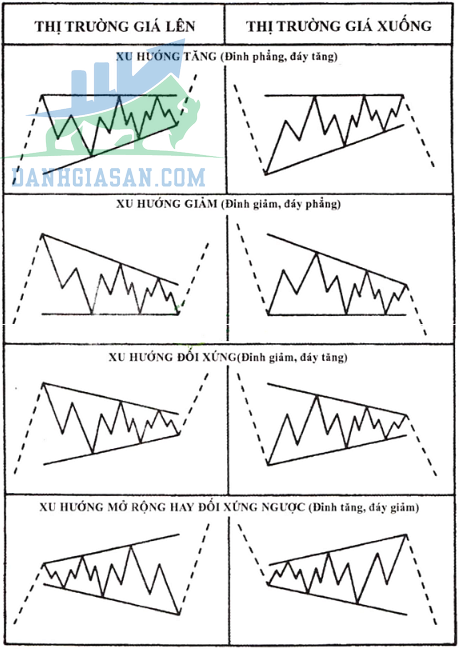

Mô hình điều chỉnh này nằm giữa những xu hướng phân kỹ hoặc hội tụ. Mô hình tam giác – Triangle Formation được hình thành từ 5 sóng đi ngược với đường xu hướng, trong trạng thái đi ngang (sideway). Những tam giác hình thành này có thể là hình tam giác cân, tam giác giảm hoặc cũng có thể là tam giác tăng dần hoặc mở rộng.

Mô hình tam giác (Triangle Formation) thường xuất hiện tại con sóng thứ 4 và ngay trước vận động cuối theo cùng chiều với xu hướng giá chính. Trong mô hình tam giác ABC thì nó xuất hiện tại sóng B. Chính vì vậy, trong một xu hướng giá tăng, nhà đầu tư nhận định mô hình tam giác cũng là biểu hiện của cả 2 thị trường đầu cơ tăng giá cũng như thị trường đầu cơ giảm giá. Mô hình tam giác (Triangle Formation) được hiểu là sự tăng giá diễn ra khi biểu thị sự phục hồi của xu hướng tăng. Ngược lại người chơi có thể hiểu rằng giảm giá nếu mô hình thể hiện khả năng đạt đỉnh sau một sóng tăng.

Mô hình Chart Pattern phổ biến

Phần kết

Bài viết trên đã phần nào cho nhà đầu tư nắm được những kiến thức cơ bản về sóng điều chỉnh. Người chơi có thể dựa vào những đợt sóng chuyển động và dự đoán xu hướng thị trường.