Khi giao dịch bất cứ tài sản nào, chênh lệch giữa giá mua và giá bán là điều hiển nhiên. Đôi lúc mức chênh lệch này còn được đẩy lên cao dẫn đến sự trượt giá. Hiện tượng này xảy ra khi một giao dịch thanh toán cho một mức giá trung bình khác với mức giá bạn yêu cầu ban đầu. Vậy chênh lệch giá là gì? Làm thế nào để hạn chế sự trượt giá? Cùng theo dõi bài viết sau của đánh giá sànđể có câu trả lời phù hợp nhé!

Chênh lệch giá là gì?

Chênh lệch giá (Spread) là sự chênh lệch giữa giá mua cao nhất và giá bán thấp nhất của một sổ lệnh. Trong các thị trường truyền thống, chênh lệch thường được tạo bởi các nhà tạo lập thị trường hoặc nhà cung cấp thanh khoản môi giới. Trong thị trường tiền điện tử, chênh lệch là kết quả của sự khác biệt giữa các lệnh giới hạn giữa người mua và người bán.

Nếu bạn muốn mua ngay với giá thị trường, bạn cần chấp nhận mức giá yêu cầu thấp nhất từ người bán. Ngược lại, nếu bạn muốn bán ngay lập tức, bạn sẽ nhận giá cao nhất từ người mua. Nhiều tài sản có tính thanh khoản cao hơn (như ngoại hối) có chênh lệch giá mua và giá bán thấp hơn. Điều này có nghĩa là người mua và người bán có thể thực hiện lệnh của họ mà không gây ra thay đổi đáng kể về giá của tài sản. Điều này là do luôn có một lượng lớn đơn đặt hàng trong sổ đặt hàng. Biên độ sẽ rộng hơn và sẽ có những biến động giá đáng kể, đặc biệt là khi đóng lệnh khối lượng lớn.

Các công cụ tạo lập thị trường và chênh lệch giá

Thanh khoản đóng vai trò quan trọng đối với thị trường tài chính. Nếu bạn giao dịch trên thị trường kém thanh khoản, bạn có thể thấy mình phải đợi hàng giờ hoặc thậm chí hàng ngày cho đến khi một nhà giao dịch khác thực hiện lệnh của bạn.

Tạo thanh khoản là quan trọng, nhưng không phải tất cả các thị trường đều có đủ thanh khoản từ các nhà giao dịch cá nhân. Ví dụ, trong các thị trường truyền thống, các nhà môi giới và nhà tạo lập thị trường cung cấp thanh khoản để đổi lấy lợi nhuận chênh lệch giá.

Các nhà tạo lập thị trường có thể tận dụng chênh lệch giá thầu chỉ bằng cách mua và bán một tài sản đồng thời. Bằng cách bán với giá chào bán cao hơn và mua đi mua lại với giá chào bán thấp hơn, các nhà tạo lập thị trường có thể sử dụng kinh doanh chênh lệch giá để kiếm lợi nhuận. Ngay cả một mức chênh lệch nhỏ cũng có thể mang lại lợi nhuận đáng kể, nếu số tiền lớn cho cả ngày đủ lớn. Các tài sản có nhu cầu cao có mức chênh lệch nhỏ hơn khi các nhà tạo lập thị trường cạnh tranh và thu hẹp mức chênh lệch.

Ví dụ: một nhà tạo lập thị trường có thể đồng thời đề nghị mua BNB với giá 350 USD mỗi đồng và bán BNB với giá 351 USD, tạo ra mức chênh lệch 1 USD. Bất cứ ai muốn giao dịch ngay lập tức trên thị trường sẽ phải điền vào vị trí của họ. Sự lây lan bây giờ là lợi nhuận chênh lệch giá thuần túy giữa giá mua và giá bán của nhà tạo lập thị trường.

Biểu đồ độ sâu và chênh lệch giá

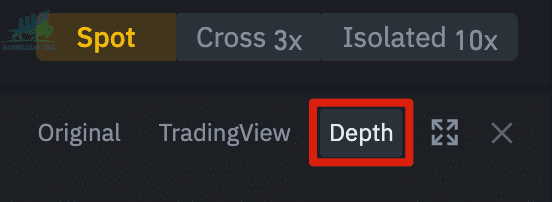

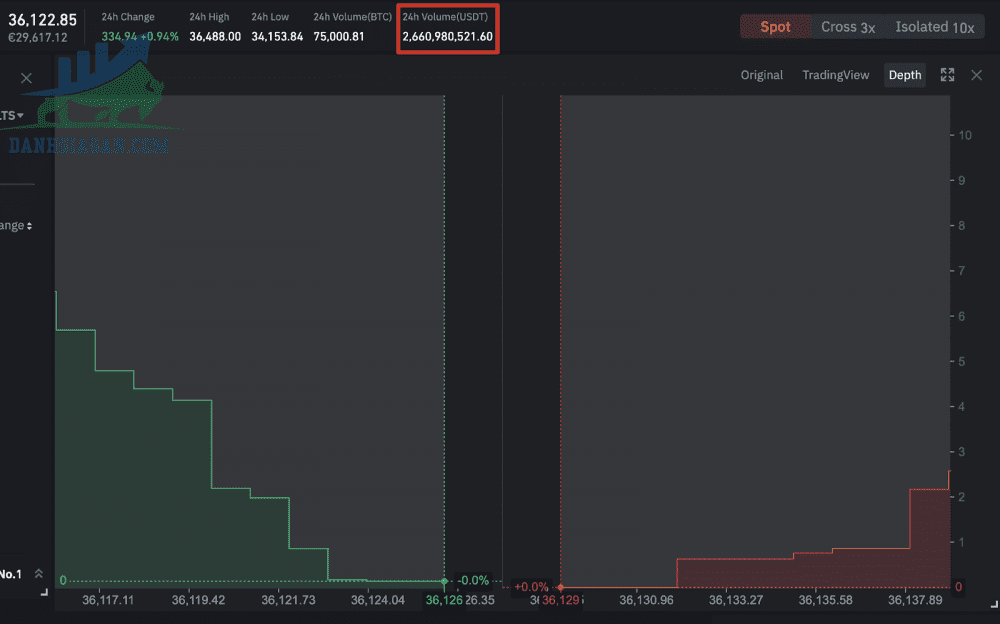

Cùng xem một số ví dụ về tiền điện tử trong thế giới thực và mối quan hệ giữa khối lượng, tính thanh khoản và chênh lệch giá. Trong giao diện người dùng của sàn giao dịch Binance, bạn có thể dễ dàng thấy sự khác biệt về giá bằng cách chuyển sang chế độ xem biểu đồ [Depth]. Nút này nằm ở góc trên bên phải của khu vực biểu đồ.

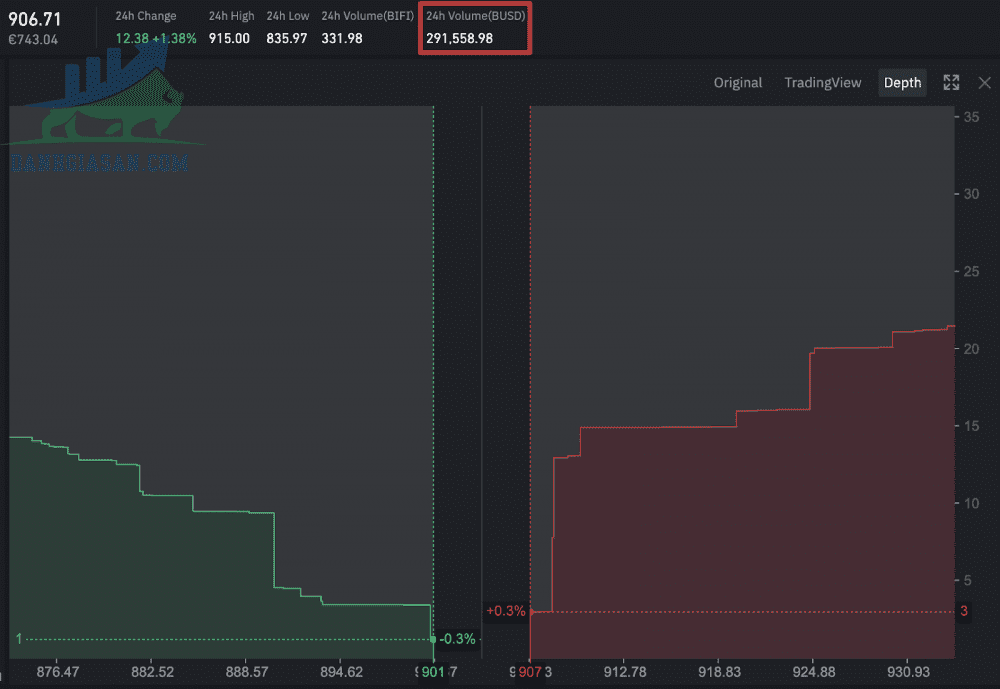

Tùy chọn [Depth] hiển thị biểu diễn đồ họa của sổ đặt hàng của nội dung. Bạn có thể thấy số lượng và giá yêu cầu có màu xanh lục, cùng với số lượng và giá yêu cầu có màu đỏ. Khoảng cách giữa hai khu vực này là mức chênh lệch giá thầu-yêu cầu, bạn có thể tính toán bằng cách lấy giá thầu màu đỏ và trừ đi giá thầu màu xanh lá cây.

Như nội dung đã đề cập trước đây, có một mối quan hệ ngụ ý giữa tính thanh khoản và mức chênh lệch nhỏ hơn. Khối lượng giao dịch là một chỉ số thanh khoản thường được sử dụng. Vì vậy, chúng tôi mong đợi khối lượng giao dịch cao hơn và mức chênh lệch nhỏ hơn tính theo phần trăm giá của tài sản. Tiền điện tử, cổ phiếu và các tài sản khác được giao dịch thường xuyên sẽ có nhiều sự cạnh tranh hơn giữa các nhà giao dịch muốn tận dụng lợi thế của chênh lệch giá.

Tỷ lệ chênh lệch giá

Để so sánh mức chênh lệch của các loại tiền điện tử hoặc tài sản khác nhau, chúng ta phải đánh giá nó dưới dạng phần trăm. Công thức:

(Giá chào bán – Giá mua) / Giá chào bán x 100 = Chênh lệch giá

Ví dụ. Tại thời điểm viết bài, BIFI có giá chào bán là 907 USD và giá mua là 901 USD. Sự khác biệt này mang lại cho chúng tôi mức chênh lệch giá là 6 đô la. Lấy 6 chia cho 907, sau đó nhân với 100, cho chúng ta tỷ lệ chênh lệch khoảng 0,66%.

Bây giờ, giả sử rằng Bitcoin có chênh lệch giá mua-bán là 3 đô la. Mặc dù, đó chỉ là một nửa so với những gì chúng ta đã thấy với BIFI, nhưng khi chúng ta so sánh chúng theo tỷ lệ phần trăm, mức chênh lệch giá mua-bán của Bitcoin chỉ là 0,0083%. BIFI cũng có khối lượng giao dịch thấp hơn đáng kể, điều này chứng minh lý thuyết rằng tài sản kém thanh khoản hơn có xu hướng chênh lệch giá mua lớn hơn là đúng.

Mức chênh lệch hẹp hơn của Bitcoin cho phép chúng tôi rút ra một số kết luận. Một tài sản có chênh lệch giá mua-giá bán nhỏ hơn có thể có tính thanh khoản cao hơn nhiều. Nếu bạn muốn thực hiện các lệnh thị trường lớn, thường sẽ ít rủi ro hơn khi trả một mức giá mà bạn không mong đợi.

Sự trượt giá là gì?

Trượt giá là phổ biến ở các thị trường có tính biến động cao hoặc thanh khoản thấp. Trượt giá xảy ra khi giao dịch được thực hiện ở mức giá khác với giá dự kiến.

Ví dụ: giả sử khi muốn đặt lệnh mua trên thị trường lớn với giá 100 đô la, nhưng thị trường không có thanh khoản cần thiết để thực hiện lệnh của bạn ở mức giá đó. Do đó, bạn sẽ phải thực hiện các lệnh tiếp theo (hơn $100) cho đến khi lệnh của bạn được khớp hoàn toàn. Điều này sẽ khiến giá mua trung bình của bạn cao hơn 100 đô la và đó là điều mà chúng tôi gọi là trượt giá.

Nói cách khác, khi bạn tạo một lệnh thị trường, một sàn giao dịch phù hợp với lệnh mua hoặc bán của bạn sẽ tự động giới hạn lệnh trên sổ lệnh. Sổ đặt hàng sẽ khớp với giá tốt nhất, nhưng bạn sẽ phải tiếp tục tăng trình tự đặt hàng, nếu không có đủ số lượng để khớp với giá bạn mong muốn. Quá trình này dẫn đến việc thị trường lấp đầy đơn đặt hàng của bạn với các mức giá khác nhau và bất ngờ.

Trong thị trường tiền điện tử, trượt giá phổ biến trên các nhà tạo lập thị trường tự động và các sàn giao dịch phi tập trung. Trượt giá có thể cao hơn 10% so với giá dự kiến đối với các altcoin dễ bay hơi hoặc kém thanh khoản.

Trượt tích cực

Trượt giá không nhất thiết có nghĩa là bạn sẽ kết thúc với mức giá tồi tệ hơn mong đợi. Trượt giá tích cực có thể xảy ra nếu giá giảm trong khi bạn tạo lệnh mua hoặc giá tăng nếu bạn thực hiện lệnh bán. Mặc dù không phổ biến, sự trượt giá mạnh có thể xảy ra ở một số thị trường biến động mạnh.

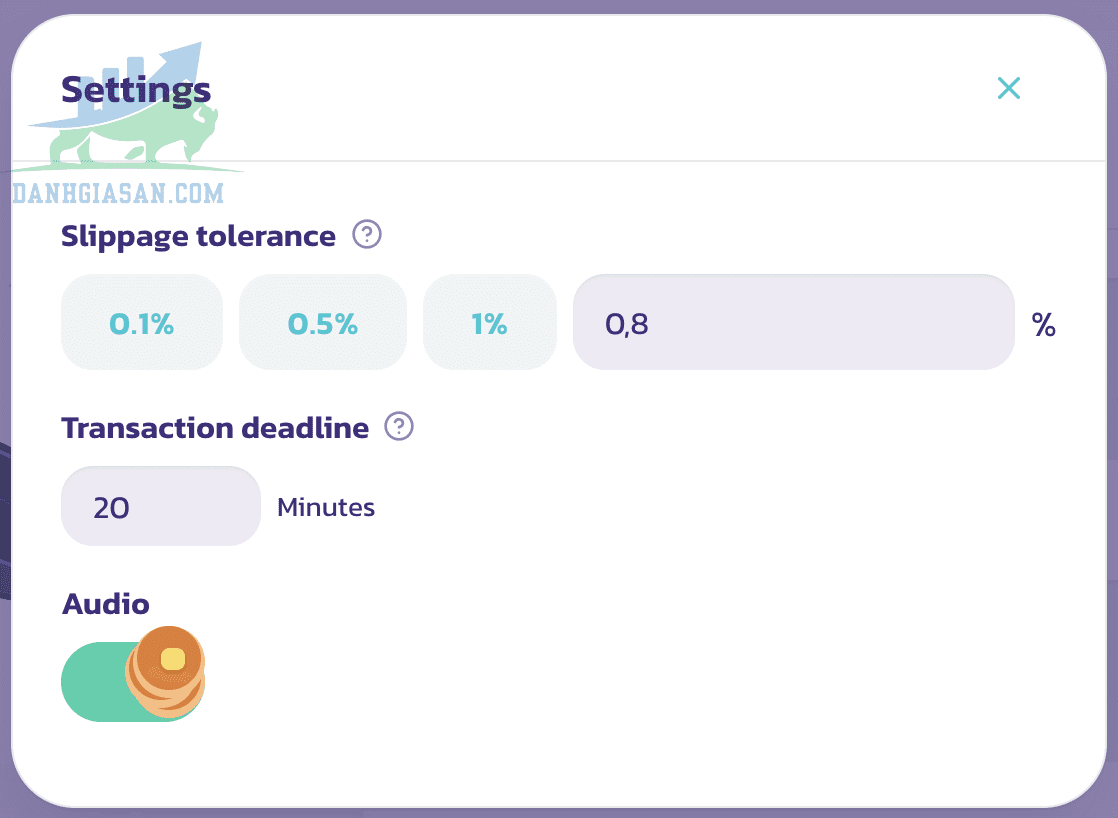

Khả năng chịu trượt

Một số sàn giao dịch cho phép đặt khả năng trượt giá theo cách thủ công để hạn chế bất kỳ sự trượt giá nào mà bạn có thể gặp phải. Bạn sẽ thấy tùy chọn này trong các nhà tạo lập thị trường tự động như PancakeSwap trên Binance Smart Chain và Uniswap của Ethereum.

Độ trượt giá bạn đặt có thể ảnh hưởng đến thời gian hoàn thành đơn đặt hàng của bạn. Nếu bạn đặt mức trượt giá thấp, lệnh của bạn có thể mất nhiều thời gian để khớp hoàn toàn hoặc hoàn toàn không được khớp. Nếu bạn đặt nó quá cao, một nhà giao dịch hoặc bot khác có thể thấy lệnh đang chờ xử lý của bạn và giao dịch cho bạn trước.

Trong trường hợp này, giao dịch chạy vào xảy ra khi một nhà giao dịch khác đặt phí gas cao hơn bạn để mua tài sản trước. Sau đó, nhà giao dịch được thông báo sẽ tham gia một giao dịch khác trước để bán cho bạn ở mức giá cao nhất mà bạn sẵn sàng chấp nhận dựa trên khả năng chịu trượt giá của bạn.

Giảm thiểu trượt giá tiêu cực

Mặc dù không phải lúc nào bạn cũng tránh được trượt giá, nhưng có một số chiến lược bạn có thể sử dụng để giảm thiểu trượt giá.

- Thay vì thực hiện một lệnh lớn, hãy cố gắng chia nó thành các khối nhỏ hơn. Theo dõi chặt chẽ sổ lệnh để dàn trải lệnh, đảm bảo không đặt lệnh lớn hơn số lượng hiện có.

- Nếu bạn đang sử dụng một sàn giao dịch phi tập trung, đừng quên tính đến phí giao dịch. Một số mạng có phí rất lớn, tùy thuộc vào lưu lượng truy cập của chuỗi khối. Điều này có thể khiến bạn mất tất cả lợi nhuận hoặc nỗ lực của bạn để tránh trượt giá.

- Nếu bạn đang giao dịch với tài sản có tính thanh khoản thấp, chẳng hạn như nhóm thanh khoản nhỏ, thì hoạt động giao dịch của bạn có thể ảnh hưởng đáng kể đến giá của tài sản đó. Một giao dịch đơn lẻ có thể trượt một lượng nhỏ, nhưng nhiều giao dịch nhỏ hơn sẽ ảnh hưởng đến giá của khối giao dịch tiếp theo mà bạn thực hiện.

- Sử dụng lệnh giới hạn. Các lệnh này đảm bảo bạn sẽ nhận được mức giá mong muốn hoặc tốt hơn khi giao dịch. Nếu bạn bỏ qua lợi ích về tốc độ của lệnh thị trường, bạn có thể chắc chắn rằng mình sẽ không gặp phải bất kỳ sự trượt giá tiêu cực nào.

Phần kết

Khi giao dịch trên thị trường tiền điện tử, hãy nhớ rằng chênh lệch giá hoặc trượt giá có thể thay đổi giá cuối cùng của các giao dịch của bạn. Không phải lúc nào bạn cũng tránh được chúng, nhưng hiện tượng này sẽ giúp bạn cân nhắc cẩn thận trước khi đưa ra quyết định. Chúc bạn thành công!