Việc đọc và phân tích biểu đồ nến Nhật là điều mà bất kỳ nhà đầu tư nào cũng phải trải qua nhằm tìm kiếm dữ kiện về thị trường để tìm ra cơ hội giao dịch. Với những trader chuyên nghiệp thì công việc này khá dễ dàng. Tuy nhiên với những nhà đầu tư mới thì không hẳn. Bài viết sau, đánh giá sàn sẽ giúp bạn tìm hiểu cách đọc biểu đồ nến như thế nào hiệu quả nhất.

1. Đọc biểu đồ nến Nhật là gì?

Phân tích biểu đồ hay đọc biểu đồ nến Nhật là việc mà nhà đầu tư đọc nhịp đập của thị trường, nhằm đánh giá xu hướng giá, tìm điểm vào lệnh để giao dịch hiệu quả nhất.

Bởi vì bạn muốn biết những tín hiệu hay xu hướng mà thị trường đưa ra, nên mặc dù phân tích biểu đồ là một công việc khá nhàm chán đối với nhiều người, nhưng nó là điều mà ai cũng phải làm hàng ngày, nếu họ muốn tạo ra lợi nhuận trong thị trường ngoại hối.

Mặc dù họ đánh giá cao tầm quan trọng của việc đọc biểu đồ hình nến, nhưng không phải nhà giao dịch nào cũng biết cách đọc chúng một cách chính xác, hoặc cách tìm ra giải pháp cho một vấn đề của một cặp tiền tệ nào đó.

Các bước để đọc biểu đồ nến bao gồm:

- Bước 1: Xác định xu hướng giá

- Bước 2: Đánh giá xem xu hướng mạnh hay yếu

- Bước 3: Tìm kiếm các điểm vào lệnh, điểm cắt lỗ và điểm chốt lời.

Việc tìm ra xu hướng giá là điều kiện tiên quyết để giao dịch thành công. Nhưng nhiều nhà đầu tư thường bỏ qua mà chủ yếu vẽ đường xu hướng rồi tìm điểm vào lệnh.

2. Xác định xu hướng quan trọng như thế nào trong phân tích biểu đồ?

Một trong những nguyên lý kinh điển nhất của Lý thuyết Dow mà bất kỳ nhà đầu tư nào cũng nghe thấy ít nhất một lần đó là “Mức trung bình của thị trường phản ánh mọi thứ. Có nghĩa là, mọi hàng hóa trên thế giới này bị tác động bởi bất cứ thứ gì đều được phản ánh trên đường giá cả. Vì vậy, biểu đồ nói chung hay biểu đồ nến Nhật Bản nói riêng tuy chỉ hiển thị 2 màu thể hiện sự thăng trầm của thị trường như xanh và đỏ chẳng hạn, nhưng nó lại chứa đựng tất cả vui buồn, sợ hãi, lạc quan. hay những mốc thời gian quan trọng như lúc này là đại dịch viêm phổi cấp.

Vì đường giá phản ánh tất cả nên việc xác định xu hướng thực là vô cùng quan trọng giúp nhà giao dịch có thể đọc hoặc đoán được tâm thế thị trường diễn biến như thế nào, từ đó giao dịch đúng hướng. đi ra ngoài. Nhờ đó, khi xác định rõ xu hướng, những nhà đầu tư sẽ có sự thỏa thuận một chiều, thay vì mua bán hỗn hợp. Ví dụ, xu hướng hiện tại là xu hướng tăng, nhà giao dịch sẽ chỉ đợi giá giảm và mua hoặc mua lên, ngược lại nếu xu hướng hiện tại là giảm, nhà giao dịch có thể đợi giá lên để bán hoặc bán xuống.

Việc xác định đúng xu hướng cũng rất quan trọng ở một điểm nữa là khi xu hướng cấp 1 được hình thành, chúng sẽ diễn ra trong một khoảng thời gian khá dài mà theo lý thuyết Dow thường ít nhất là 1 năm, không thay đổi. chiều ngay. Và khi bạn đã chạy theo đúng một “xu hướng” thì giao dịch gần như không thể thắng được.

Bitcoin cuối năm 2017 cũng là một minh chứng cho điều này, là xu hướng tăng giá của các loại tiền mã hóa nói chung và Bitcoin nói riêng, vì vậy bạn có thể mua bất kỳ loại coin nào và kiếm lời. Hay thị trường chứng khoán Việt Nam những năm 2000, 2001, bạn không cần quá giỏi, bạn chỉ cần mua bất kỳ mã cổ phiếu nào mình thích rồi đợi vài ngày là có tài khoản x2, x4 hay thậm chí là x10 x20. Vì vậy, ở những giai đoạn như vậy nhiều người trở thành triệu phú chỉ sau một đêm là điều hết sức bình thường!

Vì vậy, việc đi đúng xu hướng sẽ giúp nhà đầu tư tồn tại lâu trên thị trường. Xác định rõ xu hướng là bước đầu tiên và quan trọng nhất khi phân tích biểu đồ.

3. Các bước cơ bản để đọc biểu đồ nến Nhật hiệu quả

3.1. Bước 1: Xác định xu hướng trong biểu đồ nến Nhật

Cách đơn giản nhất để xác định xu hướng là áp dụng một trong các phương pháp sau:

- Lý thuyết Dow

- Sử dụng đường EMA

- Đường xu hướng

- Sử dụng các kênh giá

Sử dụng lý thuyết Dow để xác định xu hướng

Mặc dù lý thuyết Dow luôn vấp phải một số chỉ trích, nhưng không thể phủ nhận rằng hầu hết các phương pháp phân tích kỹ thuật ngày nay đều bắt nguồn từ lý thuyết Dow. Vì vậy đây được coi là nền tảng phân tích kỹ thuật mà bất kỳ nhà giao dịch nào cũng nên hiểu và nắm vững.

Theo Dow, thị trường có ba xu hướng chính: xu hướng chính hoặc thứ cấp, xu hướng thứ cấp hoặc thứ cấp và xu hướng phụ hoặc đi ngang. Khi phân tích biểu đồ, nhà đầu tư sẽ chỉ xem xét các xu hướng cấp 1 và cấp 2. Vì xu hướng thị trường đi ngang cũng được coi là xu hướng thứ cấp, không những vậy trong giai đoạn này, cách khôn ngoan nhất là bạn nên đứng ngoài, hãy đợi cho đến khi có một xu hướng cụ thể trước khi giao dịch.

Theo nguyên tắc của lý thuyết Dow, các nhà giao dịch chỉ nên giao dịch với xu hướng cấp 1 hoặc xu hướng chính, theo đó, xu hướng cấp 1 không nhất thiết là xu hướng tăng, nó có thể là xu hướng giảm.

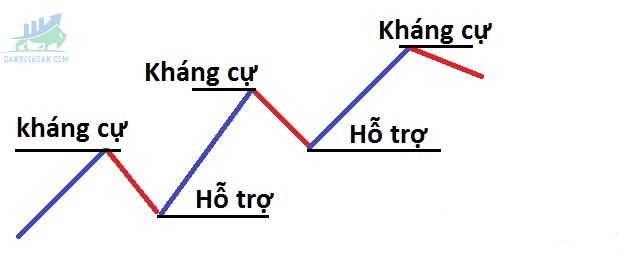

Nếu xu hướng cấp 1 là xu hướng tăng, giá phải liên tục phá vỡ mức cao cũ và mức thấp trước đó để thiết lập mức cao hơn và mức thấp hơn. Vì vậy, khi nhìn vào biểu đồ, trader muốn xác định xu hướng tăng trong Dow, thì cặp này phải tạo ra: mức cao sau phải luôn cao hơn mức cao trước (HH) và mức thấp sau phải luôn cao hơn mức thấp trước đó ( HL).

Tương tự, nếu xu thế cấp 1 là xu thế giảm, sẽ hình thành những đỉnh sau phải luôn thấp hơn đỉnh trước, cùng đáy sau phải luôn thấp hơn đáy trước.

Sử dụng đường trendline để xác định xu hướng

Kháng cự và hỗ trợ là những lĩnh vực xung đột giữa bên mua và bên bán. Điều này xảy ra bởi vì giá sẽ không bao giờ tăng theo một đường thẳng, nhưng giá có xu hướng hoạt động như sóng nên chúng phải lên và xuống. Trong những thăng trầm được tạo ra này sẽ là cuộc chiến để xác định xem xu hướng tiếp tục hay đảo ngược.

Nếu vùng hỗ trợ là nơi phe gấu cố gắng chiếm ưu thế để giá tiếp tục giảm nhưng không thành công vì phe bò mạnh hơn, giá sẽ tăng trở lại.

Sau đó, vùng kháng cự sẽ là nơi những con bò đực đang tìm cách di chuyển lên, nhưng không thành công do những người bán mạnh hơn, khiến giá giảm một lần nữa.

Cần hiểu rõ khái niệm hỗ trợ và kháng cự để có thể xác định xu hướng rõ ràng, vì khi các mức này bị phá vỡ, giá sẽ đảo chiều. Lúc này, ngưỡng kháng cự có thể chuyển thành hỗ trợ hoặc hỗ trợ sẽ chuyển thành kháng cự, xu hướng chính hoàn toàn có thể bị phá vỡ nếu không thể nắm giữ hoặc duy trì.

Do đó, một xu hướng tăng phải luôn được hình thành, có nghĩa là luôn phải tạo ra các mức hỗ trợ cao hơn.

Trong khi đó, để xu hướng giảm hình thành, nó sẽ phải liên tục tạo ra các mức kháng cự thấp hơn.

Sử dụng đường EMA giúp xác định xu hướng

Đường MA gồm: EMA (đường trung bình theo hàm mũ) và SMA (đường trung bình đơn giản), trong hai loại này thì đường EMA sẽ phản ứng với giá nhanh hơn đường SMA. Bởi vì EMA sử dụng trọng số của các phiên gần đây nhất, để tính toán nhằm hạn chế độ trễ của giá. Do đó, EMA được trader ưu tiên sử dụng hơn SMA.

Bởi vì nó là một đường trung bình động, đường EMA sẽ là một kháng cự động, không phải là một kháng cự tĩnh như các vùng kháng cự hoặc hỗ trợ, vì chúng sẽ bám vào giá để di chuyển theo.

Cách tính của EMA là lấy giá trị trung bình của một số phiên giao dịch nhất định, ví dụ MA 40 sẽ lấy giá trị trung bình của 40 phiên đó. Vì là động và được tính toán như vậy nên đường EMA sẽ tùy theo nhu cầu của mỗi người, không ai giống ai, đường MA càng nhỏ như đường 10 MA thì giá càng gần với đường 200 MA. Mặt khác, MA càng lớn thì độ chính xác càng cao.

Do đó, khi sử dụng MA, các nhà giao dịch thường sử dụng ít nhất 2 đường trở lên bao gồm 1 MA lớn và 1 MA nhỏ, để dễ dàng nhận biết xu hướng giá.

Cách xác định xu hướng theo đường EMA như sau: nếu giá nằm dưới đường MA thì sẽ cho thấy xu hướng giảm, nếu đường giá nằm trên đường MA sẽ cho thấy xu hướng tăng. MA hoạt động tốt và có độ chính xác cao trên các khung thời gian lớn như H1, H4 hoặc D1.

3.2. Bước 2: Xác định lực xu hướng dựa vào biểu đồ nến

Sau khi xác định rõ ràng xu hướng chính trong biểu đồ là tăng hay giảm, tiếp đến trader cần xác định lực của trend đó mạnh hay yếu, trend đã chuẩn bị kết thúc hay vẫn tiếp diễn thông qua các cách sau:

Sóng Elliott

Sóng Elliott có 3 sóng chủ hay sóng tăng là sóng 1,3 và 5 cũng 2 sóng điều chỉnh là sóng 2 và 4, trong số này thường sóng 3 sẽ là sóng dài nhất. Đây là giai đoạn mà trader bắt đầu chú ý đến một cặp tiền tệ, hai sản phẩm hoặc một loại hàng hóa, tin rằng chúng có tiềm năng thực sự nên họ tiếp tục mua. Giá sẽ tăng mạnh và có thể sẽ phá vỡ mức cao của cuối sóng 1.

Sử dụng mô hình nến đảo chiều để xác định lực của trend

Thông thường các biểu đồ phân tích sẽ được chia thành 3 loại chính bao gồm: biểu đồ tiếp diễn, biểu đồ đảo chiều và biểu đồ đi ngang. Nếu đã xác định được xu hướng, bạn có thể căn cứ vào từng biểu đồ ở các khung thời gian khác nhau, áp dụng các mô hình nến đảo chiều để xác định các điểm vào và ra, đây cũng là một phương án rất khả thi. thi, được nhiều thương nhân áp dụng hiện nay.

Sử dụng mô hình giá để xác định lực xu hướng

Mô hình giá có 2 dạng chính: mô hình tiếp diễn và mô hình đảo chiều. Mô hình tiếp diễn và đảo chiều chỉ thực sự hoạt động khi mặt trước của mô hình phải là một xu hướng cụ thể (tăng hoặc giảm). Bởi vì phải có một xu hướng rõ ràng để đảo ngược xu hướng trước đó, nếu không có xu hướng thì không thể có xu hướng đảo ngược.

3.3. Bước 3: Tìm điểm vào lệnh, tìm điểm cắt lỗ tìm điểm gồng lời

Trên thực tế, việc tìm điểm dừng lỗ và chốt lời là viễ khá khó khăn ngay cả đối với những trader chuyên nghiệp không thể tính toán chính xác những điểm này.

Ngoài việc áp dụng ngay các công cụ phân tích kỹ thuật ở trên, hoặc chốt lời tại các mức kháng cự và hỗ trợ, trader có thể sử dụng Fibonacci để tìm điểm chốt lời.

Đây là một công cụ rất hữu ích được sử dụng trong nhiều lĩnh vực khác nhau. Với forex, sẽ có 2 loại Fibonacci phổ biến nhất: Fibonacci mở rộng dựa trên xu hướng và Fibonacci Retracement.

Thực tế khi vẽ Fibonacci chủ yếu là để tìm các vùng kháng cự và hỗ trợ được phân bổ theo tỷ lệ Fibonacci nên bạn có thể căn cứ vào các vùng này để vào và thoát lệnh.

Phần kết

Việc đọc biểu đồ nến Nhật sẽ giúp nhà đầu tư thuận lợi hơn trong quá trình giao dịch. Để biết thêm nhiều thông tin về thị trường, trader có thể truy cập danhgiasan.com.